Лучшие децентрализованные бессрочные биржи

.webp)

Резюме: Децентрализованные вечные биржи (perps DEX) быстро набирают популярность среди трейдеров, которые ценят самостоятельное хранение активов, прозрачное ценообразование и торговлю без ограничений KYC.

В 2025 году на DEX будет приходиться 26 % всего объема бессрочных фьючерсов, что обусловлено улучшенной ликвидностью, скоростью исполнения и снижением регуляторных рисков по сравнению с централизованными биржами.

В этом отчете представлены лучшие децентрализованные биржи бессрочных фьючерсов на основе ликвидности, комиссий, открытого интереса, возможностей кредитного плеча и скорости исполнения:

- Гипержидкость: Лучший в целом по наибольшему объему и открытому интересу

- ApeX: Бибитный DEX с 100-кратным кредитным плечом

- Дрифт: Самые популярные соланы Перпс DEX по объему

- dYdX: Trusted Perpetuals Futures Platform Основана в 2017 году

- GMX: Самые популярные перпы DEX на Арбитруме и Лавине

- Юпитер: Платформа вечных фьючерсов на основе Solana с 150-кратным кредитным плечом

Hyperliquid - ведущая децентрализованная биржа бессрочных фьючерсов, предлагающая непревзойденную ликвидность, исполнение сделок за считанные секунды и 50-кратное кредитное плечо на 150+ криптоактивов.

Ежедневные объемы

Более 15 миллиардов долларов и 10 миллиардов долларов открытого интереса

Тарифы

0,02% вознаграждение для производителей и 0,05% комиссия для производителей

Поддерживаемые токены

BTC, ETH, SOL, SUI, XRP, PUMP и еще 150

Лучшие децентрализованные платформы для преступников

В нашем анализе ведущие децентрализованные вечные биржи ранжированы по ликвидности, ежедневному объему, открытому интересу, кредитному плечу, комиссиям и безопасности. Каждая платформа предлагает полностью бессрочную торговлю на цепочке с прозрачным ценообразованием, четкими ставками финансирования и самостоятельным хранением.

В сравнительной таблице ниже приведены основные показатели, которые помогут активным трейдерам выбрать оптимальный DEX для торговли на перпсах:

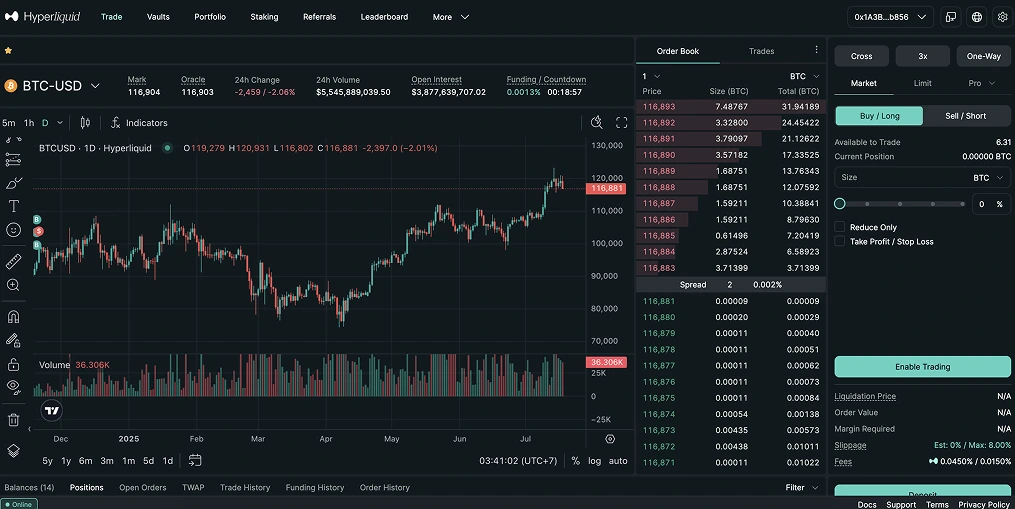

1. Гипержидкость

Hyperliquid доминирует на рынке децентрализованных бессрочных фьючерсов, занимая более 80 % рынка с ежедневным объемом торгов более 15 миллиардов долларов и открытым интересом, постоянно превышающим 10 миллиардов долларов. Глубина ликвидности Hyperliquid конкурирует с централизованными биржами, такими как Binance, особенно по таким флагманским контрактам, как BTC, ETH, SOL и XRP.

Платформа использует собственный блокчейн Layer-1 на основе консенсуса HyperBFT, обеспечивая финализацию в течение субсекунд и обрабатывая до 200 000 ордеров в секунду через встроенный в цепь блокчейн HyperCore. Трейдеры могут получать пассивную доходность через хранилище Hyperliquidity Provider (HLP), которое использует автоматизированные стратегии маркет-мейкинга и ликвидационные бэкстопы для обеспечения глубокой и надежной ликвидности.

Институциональная ликвидность Hyperliquid, сверхбыстрое исполнение и оперативное включение в листинг новых бессрочных рынков, включая контракты, запускаемые сообществом через HIP-3, прочно закрепили лидерство компании на рынке.

Основные характеристики платформы Hyperliquid:

- Комиссионные: Скидки мейкерам от 0,2 %, комиссии тейкерам от 0,05 %, дополнительные скидки за объем.

- Активы: 150+ бессрочных контрактов.

- Методы депозита: Депозиты в USDC через MetaMask, Coinbase Wallet и другие кошельки Web3.

- Кредитное плечо: До 50x по всем доступным контрактам.

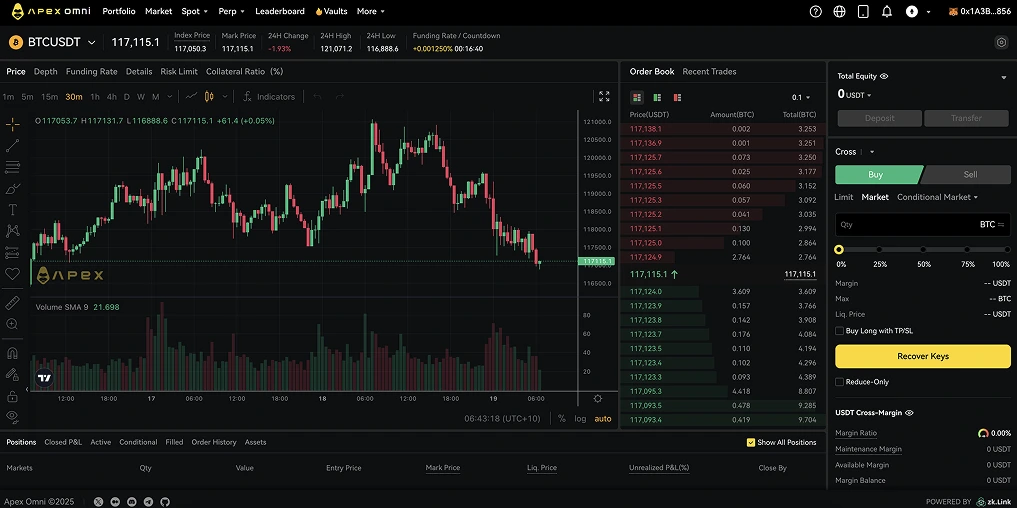

2. Протокол ApeX

Протокол ApeX занимает второе место среди децентрализованных бирж, обеспечивая ежедневный объем в 400 миллионов долларов и около 47 миллионов долларов в OI. Хотя ApeX по-прежнему значительно уступает в ликвидности Hyperliquid, он предлагает трейдерам надежную альтернативу с солидной глубиной рынка по основным парам.

Созданная компанией Bybit, ApeX предоставляет более 45 вечных рынков, включая BTC, ETH, SOL, XRP и DOGE. Трейдерам доступно кредитное плечо до 100x для BTC и ETH, а также 50x для SOL и основных альткоинов. Используя модульную инфраструктуру и доказательства нулевого знания, ApeX обеспечивает безгазовые транзакции со скоростью выполнения до 10 000 транзакций в секунду.

Структура комиссии "мейкер-тейкер" составляет 0,02% для создателей и 0,05% для принимающих, при этом возможны временные скидки. ApeX также обеспечивает поощрение пользователей через ApeX Social, а также хранилища для копирования и вознаграждения за ставки.

Основные моменты платформы ApeX:

- Комиссионные: Плата за создание акций - 0,02%, плата за создание акций - 0,05%; предоставляются скидки на вступительные взносы.

- Активы: 45+ вечных рынков, включая BTC, ETH, SOL, XRP, DOGE и ADA.

- Методы депозита: USDT и USDC, поддерживаемые через кошельки Web3 (например, MetaMask).

- Кредитное плечо: Кредитное плечо до 100x на BTC и ETH; 50x на SOL и другие основные альты.

3. Протокол дрейфа

Протокол Drift является ведущей бессрочной фьючерсной биржей на Solana с ежедневным объемом около 400 миллионов долларов США и открытым интересом (OI) в 70 миллионов долларов США. Построенный на Solana, Drift использует сверхбыстрые транзакции блокчейна и низкие комиссии, обеспечивая оптимальную среду для высокочастотной бессрочной торговли.

На бирже используется сложная система ликвидности, сочетающая децентрализованные книги лимитных ордеров (DLOB), автоматизированные бэкстопы маркет-мейкеров (AMM) и аукционы ликвидности Just-in-Time (JIT). Такая многоуровневая система обеспечивает постоянную глубину рынка, узкие спреды и низкое проскальзывание даже в условиях нестабильного рынка.

Drift поддерживает полную кросс-маржинальную торговлю, позволяя пользователям размещать различные виды обеспечения и пассивно зарабатывать доходность через Backstop AMM Liquidity (BAL). Используя точные оракловые цены Pyth в режиме реального времени, Drift предлагает трейдерам безопасное исполнение и надежное управление рисками, укрепляя свои позиции в качестве предпочтительного выбора в экосистеме деривативов DeFi от Solana.

Протокол дрейфа:

- Комиссионные: Скидки мейкерам до -0,01%; комиссии брокеру от 0,03% до 0,10%, со скидками для крупных рынков и больших объемов.

- Активы: 40+ вечных рынков, включая BTC, ETH, SOL, APT и ARB.

- Способы пополнения счета: SOL, USDC, а также 20+ поддерживаемых залоговых токенов.

- Кредитное плечо: Кредитное плечо до 20x доступно на основных рынках, таких как BTC, ETH и SOL; кредитное плечо варьируется для других активов.

4. dYdX

Запущенная в 2017 году бывшим инженером Coinbase Антонио Джулиано, компания dYdX стала пионером децентрализованной торговли вечными фьючерсами. Хотя ее доля на рынке снизилась с 73 % в начале 2024 года до примерно 5 % сегодня, она сохраняет надежную репутацию с нулевым количеством крупных эксплойтов за все время существования.

В настоящее время ежедневный объем торгов dYdX составляет около 140 миллионов долларов, а открытый интерес - около 250 миллионов долларов. В недавнем обновлении v4 была представлена цепочка dYdX Chain на базе Cosmos с полностью децентрализованным ордером на цепочке и механизмом согласования для безопасного и быстрого урегулирования сделок.

Платформа в точности повторяет централизованные биржи, такие как Binance и Bybit, обеспечивая интуитивно понятный и профессиональный интерфейс, основанный на результатах нашего тестирования. Встроенная аналитика отслеживает открытый интерес, ставки финансирования и объем в режиме реального времени, помогая трейдерам быстро оценить состояние рынка.

Платформа dYdX Основные моменты:

- Комиссионные: Скидки мейкерам до -0,011%; комиссии тейкерам от 0,05%, уменьшаются с ростом объема.

- Активы: Более 180 вечных рынков, включая BTC, ETH, SOL, XRP, DOGE, LTC и SUI.

- Методы депозита: Поддерживает USDC через MetaMask и другие EVM-совместимые кошельки.

- Кредитное плечо: До 20x на BTC и ETH и 10x на ведущие альткоины, такие как SOL, DOGE, XRP и SUI.

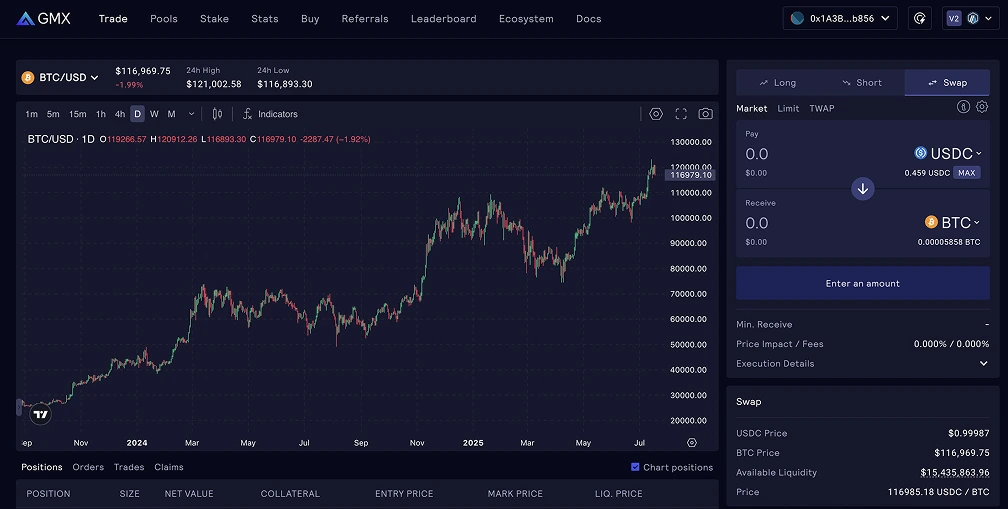

5. GMX

В 2023 году GMX лидировала среди децентрализованных криптовалют, пока ее не обогнала компания Hyperliquid. В настоящее время компания обрабатывает около 250 миллионов долларов в день, в основном на Arbitrum, а также продолжает работать на Avalanche. Недавнее развертывание на Solana генерирует около 2 миллионов долларов в день, расширяя зону влияния GMX, чтобы захватить дополнительные возможности для роста.

GMX использует механизм ценообразования на основе оракула, а ликвидность обеспечивается пулами токенов GLP. Биржа поддерживает более 21 бессрочного контракта, включая BTC, ETH, AVAX, SOL и PEPE, обеспечивая кредитное плечо до 50x. Модель ликвидности GLP предусматривает разделение доходов от комиссии и вознаграждения за ставки с поставщиками ликвидности, что способствует глубокой ликвидности на цепочке.

Однако недавно на GMX произошла утечка 40 миллионов долларов, связанная с уязвимостями в системе ценообразования GLP. Хотя средства в конечном итоге были возвращены, этот инцидент подчеркивает риски, присущие децентрализованной вечной торговле, основанной на моделях объединенной ликвидности.

Основные характеристики платформы GMX:

- Комиссии: Комиссии за открытие и закрытие варьируются от 0,04% до 0,07%; свопы со стабильными монетами - 0,005%.

- Активы: 21+ вечных рынков, включая BTC, ETH, AVAX, SOL и PEPE.

- Методы депозита: Принимает ETH, USDT, AVAX и USDC через MetaMask и другие кошельки Web3.

- Кредитное плечо: Кредитное плечо до 50 раз по основным бессрочным контрактам.

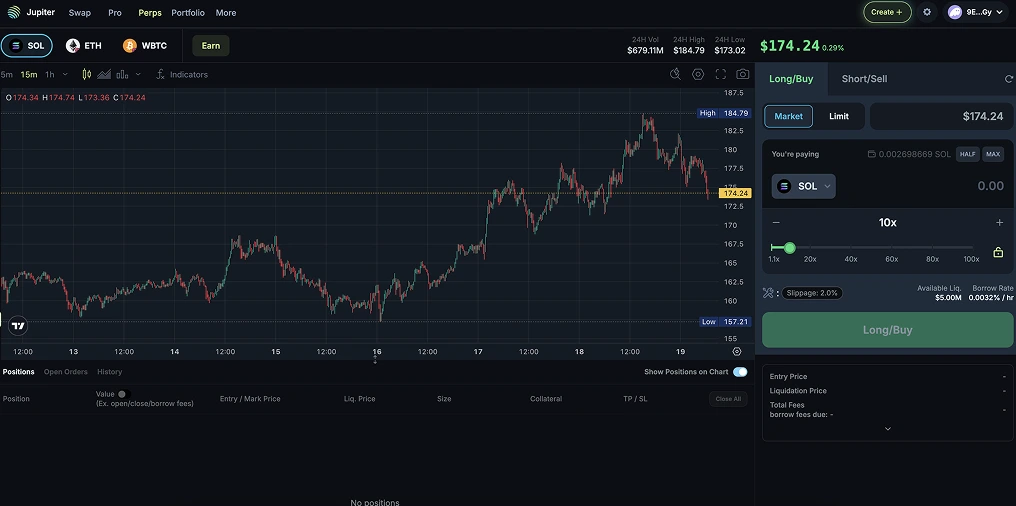

6. Преступники Юпитера

Jupiter Perps - это еще одна децентрализованная фьючерсная биржа, базирующаяся в Солане, которая обрабатывает около 380 миллионов долларов США в день по бессрочным контрактам на SOL, ETH и WBTC. Она предоставляет кредитное плечо до 100x на SOL и 150x на ETH и WBTC, получая ликвидность непосредственно из своего пула JLP, состоящего из нескольких активов (SOL, ETH, WBTC, USDC, USDT).

Поставщики ликвидности чеканят токены JLP, получая ~10% APY от 75% торговых комиссий, почасовых сборов за займы и потерь трейдеров. Ценообразование опирается на мультиоракульные фиды (Edge, Chainlink, Pyth), что ограничивает прямое влияние на цену. Сделки осуществляются через запросы на цепочке, выполняемые хранителями вне цепочки, сочетая прозрачность со скоростью Solana.

Интерфейс Jupiter предлагает сделки без газа, лимитные ордера и внесение залога по нескольким активам через свопы Jupiter Instant. Несмотря на свою эффективность, модель, основанная на кипере, вносит задержки по сравнению с решениями, полностью основанными на цепочке. Jupiter подходит трейдерам, приверженным Solana: они согласны на несколько более высокие комиссии и более узкий выбор активов ради высокой ликвидности и удобства.

Основные характеристики платформы Jupiter:

- Комиссионные: Базовая комиссия в размере 0,06% за сделку, плюс плата за влияние цены и почасовая плата за заимствование.

- Активы: SOL, ETH, WBTC бессрочные контракты.

- Методы депозита: SOL, ETH, WBTC, USDC, USDT через кошельки Solana.

- Кредитное плечо: До 100x для SOL, 150x для ETH и WBTC.

Что такое децентрализованные вечные биржи?

Децентрализованные бессрочные биржи - это платформы на основе блокчейна, позволяющие пользователям торговать бессрочными фьючерсами непосредственно на цепи без посредников. В отличие от традиционных фьючерсов, бессрочные фьючерсы не имеют срока действия и зависят от ставок финансирования для поддержания соответствия с базовыми спотовыми ценами.

Эти биржи предлагают трейдерам прозрачное ценообразование, самостоятельное хранение активов и прямое управление рисками, в отличие от централизованных платформ, которые контролируют средства и процессы расчетов вне цепи.

Ведущие децентрализованные бессрочные биржи, включая Hyperliquid, dYdX и GMX, привлекают трейдеров глубокой ликвидностью, эффективным исполнением и безопасными смарт-контрактами, предоставляя децентрализованную альтернативу централизованной торговле фьючерсами.

Perps DEX против Perps CEX: что лучше?

При торговле бессрочными фьючерсами трейдеры стоят перед фундаментальным выбором между централизованными биржами (CEX) и децентрализованными биржами (DEX). У каждой из них есть свои сильные стороны, привлекательные для разных торговых приоритетов.

Ликвидность и эффективность торговли по бессрочным контрактам

CEX доминируют на рынке бессрочных фьючерсов благодаря высокой ликвидности, узким спредам и минимальному проскальзыванию. В первом квартале 2025 года 10 крупнейших бирж обработали 5,4 триллиона долларов США, причем только на Binance приходилось 2 триллиона долларов (доля рынка 37,5 %). Ликвидность CEX позволяет трейдерам совершать многомиллионные сделки с незначительным влиянием на рынок (обычно проскальзывание составляет менее 0,3 %).

DEX исторически боролись с фрагментарной ликвидностью, но сейчас ситуация быстро улучшается. С начала 2024 года их относительный объем по сравнению с CEX подскочил с 9 до 26 %, что свидетельствует о росте принятия и доверия.

%201.webp)

Пользовательский опыт и безопасность

CEX предлагают комплексные экосистемы, включая фиатные депозиты, современные деривативы, интегрированные программы доходности и надежную кастодиальную защиту, например фонд SAFU от Binance объемом 1 млрд долларов. Они обеспечивают специализированную круглосуточную поддержку и беспрепятственные межцепочечные транзакции, что значительно повышает удобство работы.

DEX обеспечивают полный контроль над активами, работают без KYC и обеспечивают повышенную конфиденциальность. Однако пользователи берут на себя всю ответственность за хранение, сталкиваются с техническими трудностями, такими как управление кошельками и сопряжение активов, и, как правило, получают поддержку со стороны сообщества, а не напрямую.

Торговые сборы для Perps DEXs

Трейдеры должны тщательно оценивать вечные DEX по комиссиям, поскольку они напрямую влияют на прибыльность. Три основные статьи расходов влияют на результаты трейдеров: торговые сборы, ставки финансирования и проскальзывание.

- Торговые сборы: На DEX применяются комиссии мейкеров (добавление ликвидности) и бейкеров (удаление ликвидности). Например, Hyperliquid взимает 0,045 % комиссии с бейкеров при 0,015 % скидок с бейкеров. dYdX в качестве альтернативы использует многоуровневое ценообразование, предлагая скидки с бейкеров до 0,011 % и комиссии с бейкеров от 0,025 % до 0,05 %.

- Ставки финансирования: Бессрочные контракты периодически взимают или вознаграждают трейдеров с помощью ставок финансирования (обычно каждые 1-8 часов), чтобы привести бессрочные цены в соответствие со спотовыми рынками. Постоянные затраты на финансирование могут существенно повлиять на долгосрочные позиции.

- Спреды и проскальзывание: Глубина ликвидности влияет на спреды и качество исполнения ордеров. Платформы с высокой ликвидностью, такие как Hyperliquid и GMX, отличаются узкими спредами, минимизирующими проскальзывание и скрытые торговые издержки. Платформы с более низкой ликвидностью имеют более широкие спреды, что приводит к увеличению проскальзывания и неблагоприятному заполнению ордеров.

Комплексный учет этих затрат позволяет трейдерам выбрать наиболее подходящий, экономически эффективный DEX, соответствующий их стилю торговли.

Риски децентрализованной бессрочной биржи

Децентрализованные вечные биржи обеспечивают прозрачность и самоохрану активов, но несут в себе особые риски, которые трейдеры должны тщательно оценить:

- Риски смарт-контрактов: Сложные смарт-контракты, на которых основаны DEX, имеют присущие им уязвимости. Даже такие проверенные протоколы, как GMX, сталкивались с эксплойтами, которые приводили к значительным потерям средств из-за недостатков кода или логических ошибок.

- Ликвидность и подверженность контрагентам: Модели ликвидности DEX, такие как системы peer-to-pool (GMX, Jupiter), подвергают поставщиков ликвидности прямой зависимости от прибыли трейдеров. Во время резких движений рынка прибыль может быстро опустошать пулы, подтачивая капитал LP. Фрагментированная ликвидность в нескольких цепочках также может усугубить проскальзывание.

- Манипулирование оракулами: Платформы DEX, полагающиеся на внешние ценовые оракулы (Chainlink, Pyth), рискуют столкнуться с манипуляциями или проблемами задержки. Неточное ценообразование может спровоцировать неправильную ликвидацию, перекосы в финансировании и арбитражные операции, нанося ущерб трейдерам и общей стабильности.

- Неопределенность нормативно-правовой базы: DEX работают в условиях неопределенности нормативно-правовой базы. Растущий глобальный контроль может привести к ужесточению ограничений или требований, что потенциально может повлиять на доступ пользователей, ликвидность и жизнеспособность платформы.

- Операционные зависимости: Платформы, зависящие от внецепочечных процессов, таких как расчеты на основе киперов и гибридные решения по обеспечению ликвидности (Drift, Jupiter), сталкиваются с операционными рисками. Перебои в работе киперов или системные задержки могут снизить эффективность торговли или временно остановить исполнение ордеров.

Учитывая эти факторы, трейдеры и поставщики ликвидности должны тщательно взвесить эти риски и очевидные преимущества децентрализованной вечной торговли, особенно по мере становления и развития этого сегмента рынка.

Заключительные размышления

Компания Hyperliquid создала четкий ров в децентрализованной торговле бессрочными фьючерсами, напрямую решив такие распространенные проблемы, как сложные комиссии, фрагментация ликвидности и медленное исполнение. Ее вертикально интегрированный блокчейн Layer-1 обеспечивает быструю, надежную торговлю и глубокую ликвидность.

Доминирующая доля рынка превышает 80%, Hyperliquid обрабатывает более 15 миллиардов долларов в день, что более чем в 20 раз превышает объем торгов таких конкурентов, как dYdX, ApeX и Drift.

В перспективе Hyperliquid активно развивает свою экосистему с помощью таких инициатив, как HIP-3, обеспечивающих быстрый листинг запущенных сообществом вечных рынков. Эти постоянные усилия укрепляют маховик ликвидности, постоянно увеличивая глубину рынка и повышая активность трейдеров.

Часто задаваемые вопросы

Требуется ли децентрализованным вечным биржам проверка личности (KYC)?

Нет, децентрализованные вечные биржи, как правило, не требуют KYC, что позволяет трейдерам сохранять конфиденциальность и самостоятельно хранить активы. Это особенно привлекает пользователей, сталкивающихся с ограничительным регулированием на централизованных платформах.

Каковы риски манипулирования оракулами на децентрализованных вечных биржах?

Манипуляции Oracle происходят, когда нарушается информация о ценах, поступающая из внешних источников, таких как Chainlink или Pyth. Это может привести к несправедливым ликвидациям, неточным ставкам финансирования и арбитражным атакам, что может привести к значительным финансовым потерям.

Как ставки финансирования влияют на прибыль децентрализованных вечных бирж?

Ставки фондирования периодически выравнивают бессрочные цены со стоимостью на спотовом рынке. При положительных ставках длинные позиции оплачиваются шортами, и наоборот. Со временем постоянные выплаты по фондированию могут существенно повлиять на прибыльность торговли.

Могут ли децентрализованные вечные биржи обрабатывать крупные заказы без существенного проскальзывания цен?

Глубина ликвидности зависит от платформы. Ведущие биржи, такие как Hyperliquid и ApeX, поддерживают глубокие книги заявок и развитые механизмы ликвидности, сводя к минимуму проскальзывание даже для крупных заказов. На менее ликвидных DEX может наблюдаться большее влияние на цену и менее благоприятное заполнение.

%25201%2520(1).webp)

Написано

Эмили Шин

Аналитик-исследователь

Эмили страстно увлечена Web 3 и посвятила свою писательскую деятельность изучению децентрализованных финансов, NFT, GameFi и более широкой криптовалютной культуры. Она прекрасно разбирается в сложностях этих передовых технологий, предоставляя читателям четкие и проницательные объяснения их преобразующей силы.

%2520(1).webp)

%2520(1).webp)

.webp)