Che cos'è Ethena? USDe, sUSDe, USDtb e altro ancora

Sommario: Ethena è un protocollo finanziario decentralizzato che crea monete stabili come USDe e sUSDe, offrendo APY fino al 19% attraverso strategie di futures delta-neutrali e garanzie garantite da criptovalute.

Emette anche USDtb, sostenuti da asset reali tokenizzati, tra cui il fondo BUIDL di BlackRock, e utilizza il token di governance ENA per supportare la gestione del protocollo e le recenti campagne di partnership con la tesoreria.

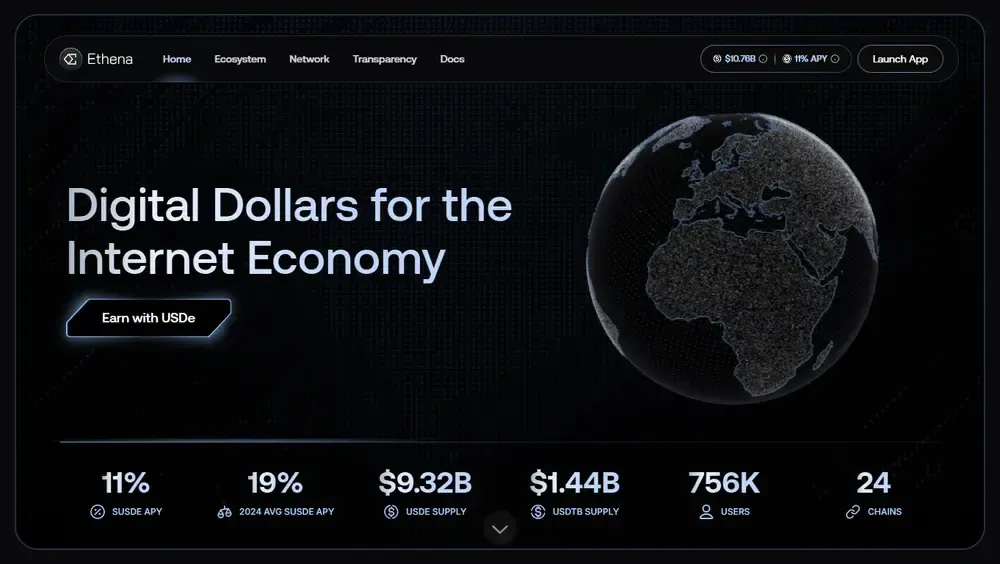

Ethena è un protocollo DeFi in dollari sintetici che fornisce vari prodotti in stablecoin come USDe, oltre a un asset di risparmio in dollari accessibile a livello globale, sUSDe.

Blockchain supportate

24 (Ethereum, Arbitrum, TON)

Rendimento annuo percentuale (APY)

Fino al 19% per sUSDe

Valore totale bloccato (TVL)

9,5 miliardi di dollari da 756k utenti

Che cos'è Ethena?

Ethena è un protocollo decentralizzato che emette tre stablecoin: USDe (dollaro sintetico), sUSDe (token fruttifero) e USDtb (stablecoin sostenuta dal Tesoro). Ispirato alla "Polvere sulla crosta" di Arthur Hayes, Ethena è un ponte tra DeFi, CeFi e TradFi, in grado di soddisfare la domanda globale di asset denominati in dollari e con rendimento.

USDe guadagna interessi attraverso il reddito da palificazione liquida e la copertura delta-neutrale, con un'offerta in circolazione che ora supera gli 8,4 miliardi di dollari. Ethena attenua i rischi di custodia assicurando le attività fuori borsa tramite fornitori istituzionali come Copper, Ceffu e Fireblocks, garantendo la trasparenza attraverso attestazioni regolari.

Nell'agosto del 2025, sUSDe ha raggiunto un market cap di circa 5,05 miliardi di dollari e USDtb ha attirato oltre 3,1 miliardi di dollari di afflussi in soli 20 giorni. In totale, Ethena gestisce circa 9,5 miliardi di dollari di valore totale bloccato (TVL) secondo DefiLlama, generando circa 130 milioni di dollari all'anno in commissioni di protocollo.

Come funziona USDe

USDe mantiene il suo peg a 1 dollaro attraverso una copertura delta-neutrale. In pratica, Ethena accetta criptovalute in garanzia (come Ethereum) e assume immediatamente una posizione corta equivalente nei mercati dei futures perpetui. Come per bilanciare un'altalena, quando i prezzi delle criptovalute scendono, i guadagni delle posizioni corte compensano le perdite, stabilizzando il valore di USDe.

Il conio di nuovi USDe innesca questo processo di copertura, proteggendo la stablecoin dalla volatilità.

Di seguito abbiamo delineato i processi fondamentali che fanno funzionare USDe:

- Acquistare USDe: Gli utenti possono acquistare USDe attraverso pool di liquidità decentralizzati o direttamente coniando USDe depositando attività come USDT, e riscattare USDe bruciando token per recuperare la garanzia.

- Copertura neutrale delta: Le criptovalute a pronti fornite come garanzia sono bilanciate con equivalenti posizioni short sui futures, stabilizzando il valore di USDe intorno a 1 dollaro nonostante la volatilità del mercato.

- Collateralizzazione: USDe è sempre pienamente supportato 1:1 da cripto-asset depositati, evitando i rischi associati alle stablecoin sotto-collateralizzate o algoritmiche.

- Custodia fuori borsa: Le attività collaterali rimangono custodite in modo sicuro in sistemi di custodia di livello istituzionale, riducendo al minimo il rischio di controparte e non trasferendo mai il controllo diretto alle borse.

- Entrate del protocollo: Ethena guadagna principalmente attraverso i tassi di finanziamento sui futures perpetui e il rendimento generato dalla detenzione di garanzie in stablecoin.

- Puntate di USDe: Gli utenti puntano USDe per ricevere sUSDe, guadagnando automaticamente ricompense generate dalle entrate del protocollo senza ulteriori sforzi, che si riflettono nel valore crescente di sUSDe.

Consigliamo vivamente di esplorare la documentazione ufficiale di Ethena, che spiega chiaramente questi processi (con ottime immagini). Potrete comprendere comodamente ogni concetto in meno di cinque minuti.

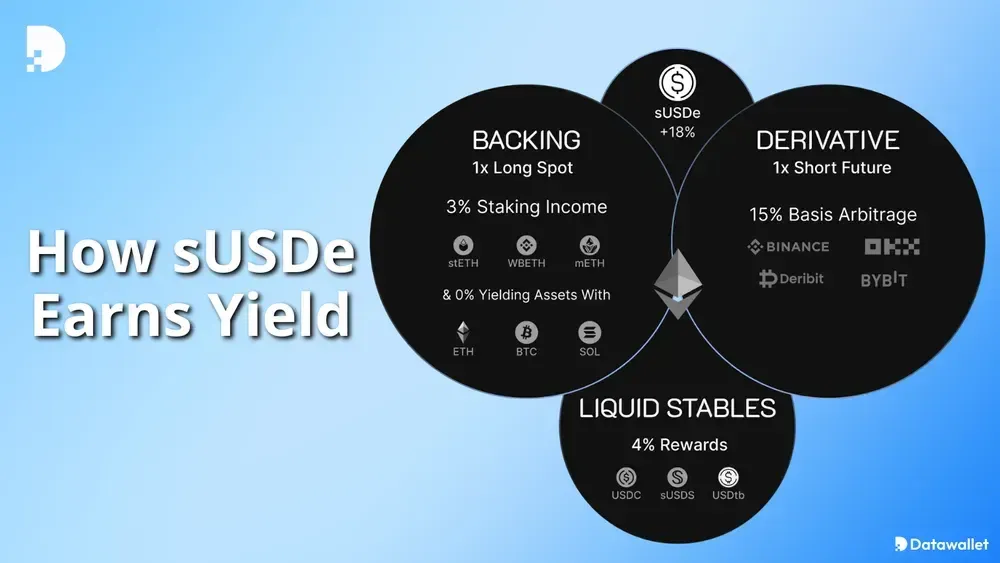

Come fa sUSDe a guadagnare?

sUSDe guadagna rendimento attraverso i premi generati dai ricavi del protocollo sostenibile di Ethena, principalmente i tassi di finanziamento dalle posizioni in derivati delta-neutrali. Nel 2025, questi derivati hanno fornito un rendimento medio annuo di circa il 19%, sostenuto da spread positivi sui tassi di finanziamento nei mercati delle criptovalute.

Inoltre, il rendimento di sUSDe include i rendimenti dei premi fissi sulle stablecoin liquide (circa il 7% delle attività di supporto) e il picchettamento di Ethereum (6% delle attività di supporto). Storicamente, le ricompense per lo staking di ETH hanno fruttato circa il 6% annuo nel 2021, con una tendenza al 3% all'inizio del 2025 con l'aumento della partecipazione allo staking di Ethereum.

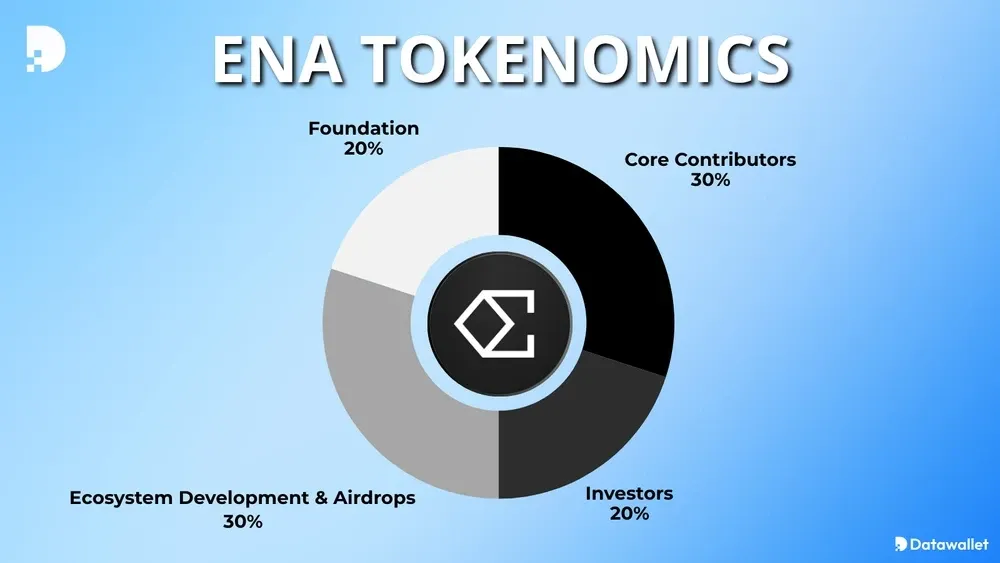

Ethena (ENA) Tokenomics

ENA è il token di governance di Ethena, lanciato il 2 aprile 2024, con una fornitura totale fissa di 15 miliardi e 1,425 miliardi di token inizialmente in circolazione. La sua distribuzione utilizza l'eleggibilità e la maturazione basate sugli shard per premiare gli utenti impegnati, sostenendo al contempo le campagne di incentivazione in corso e la governance decentralizzata.

Di seguito è riportata una ripartizione dell'assegnazione dei token ENA:

- Contributori principali (30%): Gettoni per il team di Ethena Labs e i consulenti, soggetti a un cliff di un anno seguito da un periodo di maturazione lineare di tre anni.

- Investitori (20%): Assegnato ai primi finanziatori che sostengono lo sviluppo del protocollo, con un cliff di un anno e una successiva maturazione lineare di tre anni.

- Fondazione (20%): Dedicata all'avanzamento del protocollo, alla gestione del rischio, agli audit e alle iniziative per espandere l'adozione dell'USDe oltre i mercati cripto-nativi.

- Sviluppo dell'ecosistema e Airdrops (30%): Finanzia incentivi come le campagne Shard e Sats, le espansioni della catena, le partnership di scambio e le future iniziative controllate dalla DAO.

È interessante notare che i primi 2.000 portafogli per numero di shard, insieme ai titolari del token YT di Pendle, hanno ricevuto il 50% dei loro token ENA completamente liquidi al momento del lancio, mentre il restante 50% è maturato linearmente nell'arco di sei mesi. I titolari più piccoli riceveranno token completamente liquidi per ridurre le barriere e incoraggiare un uso più ampio della catena.

Che cos'è l'USDtb?

USDtb è un dollaro digitale interamente sostenuto da asset del Tesoro USA tokenizzati, principalmente il Token USD Institutional Digital Liquidity Fund(BUIDL) di BlackRock. A differenza delle stablecoin tradizionali, le riserve di USDtb sono custodite in modo indipendente da fornitori istituzionali come BNY Mellon, Coinbase e Fireblocks.

Ad agosto 2025, USDtb ha raggiunto un'offerta in circolazione superiore a 1,44 miliardi di dollari, con una capacità di rimborso istantaneo superiore al 100%. Il supporto include oltre 1,11 miliardi di dollari di BUIDL, integrati da riserve di stablecoin come USDC (324 milioni di dollari) e USDT (9,2 milioni di dollari).

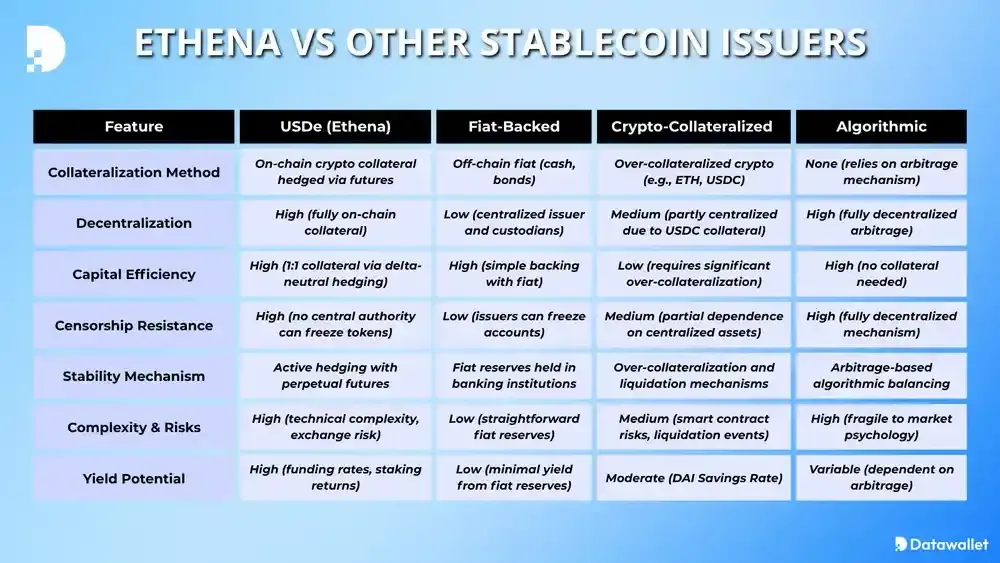

Come USDe si confronta con le altre monete stabili

L'USDe di Ethena rappresenta un nuovo approccio nella progettazione delle stablecoin, differenziandosi completamente dalle tradizionali stablecoin garantite da fiat, cripto-collateralizzate e algoritmiche. Combina il sostegno decentralizzato con l'efficienza del capitale attraverso gli RWA tokenizzati, distinguendosi in termini di trasparenza e potenziale di rendimento.

USDe vs. monete stabili sostenute da Fiat (USDT/USDC)

Le stablecoin tradizionali come USDT e USDC si basano su contanti o obbligazioni conservate fuori dalla catena, creando rischi di centralizzazione legati a banche ed emittenti. Al contrario, USDe utilizza asset cripto detenuti interamente on-chain, impiegando strategie di copertura basate su smart-contract senza dipendere dalle banche.

- USDe vs USDT/USDC Vantaggio: USDe è resistente alla censura e completamente trasparente.

- USDe vs USDT/USDC Svantaggi: USDe introduce complessità ed esposizione alla volatilità del mercato delle criptovalute.

USDe vs. Stablecoin cripto-collateralizzati (DAI)

A differenza di USDS di Sky (ex DAI di MakerDAO), che richiede un'eccessiva sovracollateralizzazione, USDe raggiunge l'efficienza del capitale con un rapporto di collaterale di 1:1 attraverso una copertura delta-neutrale. Tuttavia, questo introduce un rischio di centralizzazione dovuto alla dipendenza dai CEX per la copertura, a differenza dei modelli decentralizzati più semplici.

- USDe vs USDS (DAI) Vantaggio: USDe offre una maggiore efficienza del capitale e un rendimento potenziale.

- USDe vs USDS (DAI) Svantaggio: La dipendenza da borse centralizzate aumenta il rischio di controparte.

USDe vs. monete stabili algoritmiche (ad es., TerraUST)

Le stablecoin algoritmiche come TerraUST mantengono la stabilità solo attraverso meccanismi di arbitraggio, senza garanzie tangibili, rendendole vulnerabili durante le crisi. USDe, invece, è completamente collateralizzata con asset crittografici e mantiene la stabilità attraverso una copertura attiva piuttosto che con il solo arbitraggio algoritmico.

- USDe vs Algo Stablcoins Vantaggio: USDe ha un supporto tangibile, che riduce significativamente il rischio di collasso.

- USDe vs Algo Stablcoins Svantaggi: La complessità operativa è maggiore a causa della copertura attiva.

Ethena Labs Treasury Partnership

Ethena Labs ha stretto una partnership con StablecoinX Inc. che ha recentemente raccolto 360 milioni di dollari per acquisire strategicamente il token di governance nativo di Ethena, ENA. StablecoinX prevede di quotare le sue azioni di classe A sulla borsa Nasdaq con il ticker "USDE", collegando direttamente i mercati azionari a Ethena.

StablecoinX sta destinando 260 milioni di dollari dalla raccolta di capitali all'acquisto di token ENA bloccati da una filiale della Ethena Foundation. I fondi saranno distribuiti in modo costante, circa 5 milioni di dollari al giorno nelle prossime sei settimane, pari a circa l'8% dell'offerta circolante di ENA.

È importante notare che la Fondazione Ethena mantiene l'autorità di veto sulle future vendite di ENA da parte di StablecoinX, garantendo un allineamento strategico continuo e un accumulo di token a lungo termine.

Rischi di Ethena

L'innovativo modello di stablecoin di Ethena include rischi quali l'esposizione ai derivati, le vulnerabilità degli smart contract, l'affidabilità delle controparti, l'incertezza normativa e le sfide di adozione.

Ecco i principali rischi che gli utenti devono considerare:

- Rischio di tasso di finanziamento: La stabilità e il rendimento dipendono dai tassi di finanziamento dei derivati, che potrebbero diventare negativi in caso di prolungate flessioni o volatilità del mercato.

- Rischio di liquidazione: Se il differenziale di prezzo tra gli attivi collaterali (ad esempio WBETH o mETH) e i loro derivati si allarga in modo significativo, le posizioni possono essere liquidate forzatamente.

- Rischio di custodia: Affidarsi a depositari fuori borsa come Copper o Fireblocks significa che le interruzioni o i fallimenti operativi potrebbero avere un impatto sulla disponibilità delle attività e sul regolamento.

- Rischio di fallimento dello scambio: La copertura dei derivati di Ethena avviene su borse centralizzate; il fallimento o l'insolvenza di queste borse potrebbe interrompere le posizioni.

- Rischio di attività di supporto: L'utilizzo di asset come gli stETH di Lido come garanzia introduce rischi potenziali se questi token divergono significativamente in valore rispetto all'Ethereum nativo.

- Rischio Stablecoin: La detenzione di stablecoin centralizzate (ad es. USDC, USDT) espone il protocollo al rischio di custodia, a problemi di solvibilità dell'emittente e ad azioni normative.

- Margine di rischio collaterale: L'uso di futures perpetui con margine in stablecoin, specialmente in USDT, crea un'esposizione diretta alla stabilità di tali stablecoin.

- Rischio di contratto intelligente: I complessi contratti intelligenti di Ethena rimangono vulnerabili a bug, exploit o problemi di integrazione non ancora scoperti, nonostante le verifiche approfondite.

Sfide recenti: Nel marzo 2025, l'autorità di regolamentazione tedesca BaFin ha ordinato a Ethena GmbH di interrompere l'offerta di USDe, citando la non conformità con le normative europee sulle stablecoin MiCA. Ethena si è rapidamente allontanata dall'Europa, chiudendo le sue operazioni nell'UE entro aprile e riorientando gli sforzi nell'ambito del GENIUS Act statunitense.

Riflessioni finali

A nostro avviso, Ethena presenta un chiaro compromesso rischio-ricompensa: si ottiene una stablecoin ad alto rendimento assumendo una maggiore complessità. Gli utenti dovrebbero soppesare questi rischi, tenersi informati (ad esempio sull'andamento del tasso di finanziamento e sugli aggiornamenti del protocollo) e forse utilizzare Ethena come parte di una strategia diversificata.

In futuro, la traiettoria di Ethena sarà determinata dalla capacità di affrontare le normative. La recente scelta del protocollo di lanciare USDtb nell'ambito dei quadri normativi statunitensi mostra una vena pragmatica, riconoscendo che il ponte con la finanza tradizionale può sbloccare nuovi mercati.

Domande frequenti

Come gestisce Ethena la sicurezza di Oracle per le sue monete stabili?

Ethena si affida a reti di oracoli decentralizzati affidabili per garantire dati di prezzo accurati per le sue posizioni di copertura delta-neutrali. Questo riduce al minimo il rischio di manipolazione dei prezzi, mantenendo una stabilità affidabile dei peg in tutte le stablecoin emesse da Ethena.

Gli utenti al di fuori degli Stati Uniti possono coniare o riscattare direttamente USDtb?

Il conio e il riscatto di USDtb comportano controlli di conformità come KYC e AML, limitando l'accesso diretto alle giurisdizioni ammissibili. Gli utenti al di fuori delle regioni ammesse accedono in genere agli USDtb attraverso i mercati secondari o le borse decentralizzate.

Che ruolo ha il Fondo di riserva di Ethena nella protezione degli utenti?

Ethena mantiene un Fondo di riserva destinato a coprire le potenziali perdite di protocollo in caso di eventi di mercato estremi o di scenari di finanziamento negativi prolungati.

Questo buffer aiuta a preservare l'integrità del collaterale di stablecoin e garantisce l'affidabilità di peg in condizioni di stress.

Ethena supporta l'integrazione o l'interoperabilità tra catene?

Ethena sta esplorando attivamente le integrazioni tra catene per espandere l'utilità di USDe, che attualmente supporta 24 blockchain in totale. Tali integrazioni aumenterebbero la liquidità, l'accessibilità e l'usabilità in diverse comunità di criptovalute.

Scritto da

Jed Barker

Caporedattore

Jed, analista di asset digitali dal 2015, ha fondato Datawallet per semplificare la finanza cripto e decentralizzata. Il suo background comprende ruoli di ricerca in importanti pubblicazioni e in una società di venture, a testimonianza del suo impegno nel rendere accessibili concetti finanziari complessi.

.webp)

.webp)