最佳去中心化交易所(DEX)聚合器

顶级去中心化交易所聚合器

选择合适的 DEX 聚合器取决于您最看重什么:定价效率、跨链执行、MEV 保护或 API 灵活性。面对数十种可选方案,我们在路由架构、支持的网络、掉期费用和安全保证等方面对领先平台进行了基准测试。

本比较适用于已经依赖聚合器并希望针对特定用例或链环境进行优化的用户。下表重点介绍了表现最出色的聚合器,以及每个聚合器最适合的应用领域:

1.兰戈交易所

通过提供市场上最全面的跨链交换基础设施,Rango Exchange为 2025 年的去中心化交易所聚合设定了标准。它连接了 70 多个区块链,并从 100 多个 DEX 和 20 多个桥接器中提取流动性,为用户提供跨网络的最佳交易价格。

与大多数在单一区块链系列内运行的聚合器不同,Rango 支持广泛的生态系统组合;从以太坊和 Solana 到比特币、Cosmos、Tron 等。它的路由引擎可一键自动处理多跳、跨链交易,是所有 DeFi 用户最通用的工具。

Rango 已完成了两项独立审计,并实施了后备路由以确保完成交换。Rango 已处理超过 454 万笔交易,采用它的机构也在不断增加,对于跨链用户来说,它是最完整的聚合器。

平台亮点:

- 链:以太坊、Solana、比特币、Cosmos、Tron 和其他 70 多个链

- 费用:免费掉期,跨链掉期为 0.15%

- 代币公用事业:RANGO 美元(即将推出)将支持治理和生态系统激励机制

2.LlamaSwap

LlamaSwap已成为EVM 连锁店的首选 DEX 聚合器,通过从多个顶级平台采购路线,提供高效的交易执行。LlamaSwap 不收取任何费用,界面简单,非常适合用户在不增加复杂性的情况下寻求更优惠的价格。

LlamaSwap 不使用单一的路由引擎,而是评估 1inch、CoWSwap、ParaSwap 和 Matcha 等不同聚合器的流动性。这种更广泛的覆盖范围为交易者提供了更准确的定价,同时其内置的隐私模式可防止 IP 和钱包数据被链接。

该平台的突出之处在于其可选择的隐私模式,该模式可防止钱包地址与用户 IP 相连,这对于担心数据泄露的高级用户来说是一项至关重要的功能。LlamaSwap 还通过显示经核实的天然气成本来提高定价透明度,帮助用户避免普通 DEX 常见的隐藏费用。

平台亮点:

- 链:以太坊、Arbitrum、乐观主义、多边形、BNB 链、雪崩

- 费用零附加费用;聚合器费率直接转给用户

- 令牌工具:没有令牌;通过路由精度和隐私提供价值

3.木星交易所

Jupiter Exchange通过其专有的 Juno 引擎,将深度流动性、智能路由和精确定价结合在一起,在 Solana 上引领掉期聚合。该平台通过优化AMM、做市商和第三方聚合商之间的执行路径,捕获了Solana平台上几乎所有的零售交易量。

其值得一提的功能包括无气掉期、循环 DCA 订单和基于触发的限价订单,所有功能均可通过超级或手动模式自定义。Jupiter Pro 增加了高级分析和 MEV 保护功能,而日常用户则受益于流畅的用户界面和极具竞争力的价格。

该生态系统由其治理代币 JUP 和通过提供流动性铸造的收益代币 JLP 支持。随着时间的推移,JLP 的价值会不断增长,因为 75% 的平台费用会直接再投资到资金池中,从而增加用户对 Solana 原生资产的风险敞口。

平台亮点:

- 链条索拉纳

- 费用:波动性货币对 0.1%;手动模式 0%;SOL/Stables 和 JUP/SOL 等核心货币对免收费用

- 代币工具:JUP 用于治理;JLP 作为由协议费支持的可累积收益的 LP 代币

4.1 英寸

对于在以太坊和主要二层市场上寻求最具资本效率的掉期交易的用户来说,1inch仍然是首选的 DEX 聚合器。它的路由引擎 Pathfinder 可以在多个 DEX 和市场之间拆分交易,从而获得优于任何单一交易场所的掉期利率。

融合模式是一种无气体、基于拍卖的交换系统,它使 1inch 成为今天的佼佼者。用户可以选择 "快速"、"公平 "或 "自定义 "拍卖策略,并通过解析器捆绑内置前置运行保护。经典模式仍可立即执行,并可进行完全控制和直接气体支付。

该平台的代币 "1INCH "通过"独角兽力量"(Unicorn Power)为治理、解析器操作和授权提供动力。参与人可将代币锁定长达两年,以获得解析器资格,或将其投票权委托给解析器,以获得解析器耕作奖励的收益。

平台亮点:

- 链:以太坊、Arbitrum、Optimism、Polygon、BNB Chain、ZKsync、Base、Avalanche 等。

- 费用:无平台费用;用户只需根据不同模式支付嵌入式 DEX 费用或拍卖差价

- 代币工具:1INCH 用于 DAO 治理、定桩、解析器参与和收益委托

5.开放海洋

OpenOcean是2025年最广泛的DEX聚合器,整合了30多个区块链,并从1000多个DEX获得流动性。它的覆盖范围包括EVM和非EVM网络,允许用户在一个界面上访问以太坊、Solana、Aptos、Starknet、zkSync等的高效交换。

该平台的突出特点是 "超级模式"(Ultra Mode),它使用 Uniswap 的 Permit2 标准提供无气体、受 MEV 保护的交换。用户可以在不需要本地代币的情况下进行交易,同时享受最低的掉期费用,波动性货币对的掉期费用为 0.2%,稳定币的掉期费用为 0.04%。

OpenOcean还支持专业级工具,如无气限价订单、DCA策略和通过非流动代币的深度路由。OOE代币为治理、DAO参与和认购激励提供了动力。OOE认购者每月可获得天然气费退款(最高可达1000美元),并通过OpenOcean DAO获得影响力。

平台亮点:

- 链:30+ 种链,包括以太坊、Solana、Arbitrum、Base、Optimism、zkSync、Aptos、Starknet

- 费用:在超级模式下,波动性货币对的费用为 0.2%,稳定币的费用为 0.04%;在高级模式下无费用

- 代币工具:OOE 支持 DAO 投票,解锁天然气回扣,并为激励机制提供动力

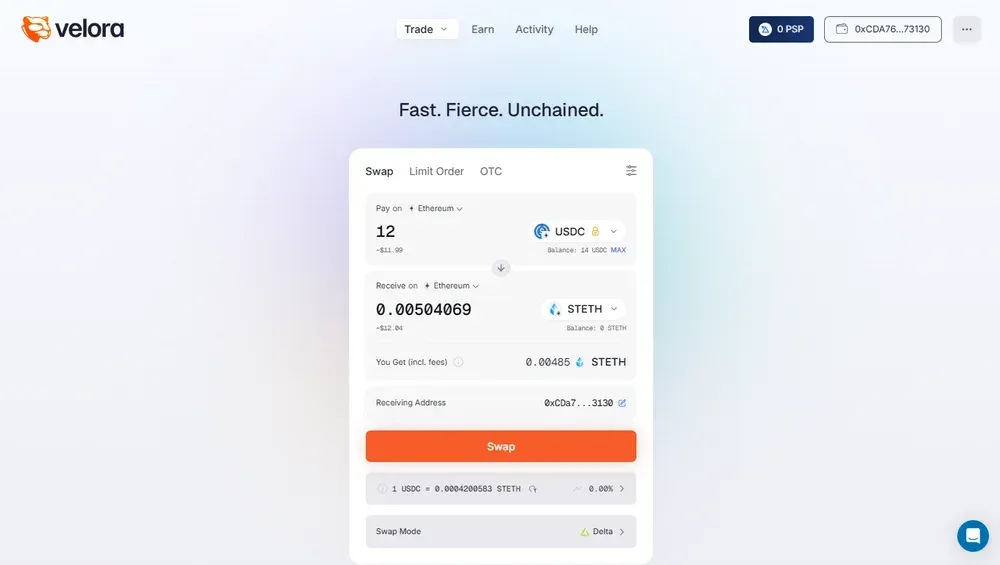

6.维罗拉

Velora(前身为 ParaSwap)通过统一的界面或应用程序接口聚合数百个来源的流动性并执行复杂的掉期交易。它是为数不多的能将 AMM、私人做市商和桥接无缝融合到多路径、气体优化执行和批量操作中的平台之一。

它的突出特点是Velora Delta,这是一种基于意图的协议,由于采用了基于代理的执行方式,它可以实现无气掉期,并提供前端运行保护。订单通过竞争性拍卖传送,允许多个代理竞价执行,从而最大限度地降低了MEV,改善了价格结果。

Velora 由 Velora DAO 管理,并由 PSP 令牌驱动,可在以太坊、Polygon、BSC、Fantom 和 Optimism 上使用。PSP 持有者可以两种形式(sePSP1、sePSP2)入股,参与治理,并享有费用分享权。

平台亮点:

- 链:以太坊、Polygon、BSC、Fantom、Optimism,以及通过桥接路径集成的非 EVM 支持

- 费用:无平台费;可选合作伙伴费(Velora DAO 收取其中的 15%,盈余最高可达 100)

- 代币工具:PSP 为 DAO 治理、定桩(sePSP1/sePSP2)和费用分享提供动力

7.CoW 交换

CoW Swap是 CoW Protocol 的主要接口,CoWProtocol 是基于批量拍卖和基于意图执行的元 DEX 聚合器。用户不直接提交链上交换,而是签署交易意向,解算器通过拍卖进行匹配,从而最大限度地提高价格效率和盈余。

这种拍卖模式具有独特的优势:交易不受 MEV 影响,通常是点对点匹配,并通过 AMM 和私人流动性进行。解决者竞相提供最大价值,以统一价格清算交易,使用户免受前置运行和滑点的影响。

该协议由 CoW DAO 管理,解算器获得 COW 代币奖励。CoW Swap 不收取平台费用,解算器通过获取交易盈余来盈利。用户还可以使用限价、TWAP、Milkman 和可编程 CoW 挂钩等高级订单类型。

平台亮点:

- 链:以太坊(核心);合作伙伴集成扩展到其他 EVM 链

- 费用无交换费;解算器获取盈余;可获得 MEV Blocker 返利

- 代币效用:COW 用于 CoW 协议中的治理和解算器激励机制

什么是 DEX 聚合器?

去中心化交易所聚合器是一种协议,它从多个去中心化交易所获取流动性,为用户提供最有利的交易执行。它能自动评估各平台的价格、滑点和天然气成本,帮助用户避免人工比较或次优路线。

下面是按复杂程度和范围划分的 DEX 聚合器类型:

- 简单 DEX(0 级):独立的 AMM 或订单库 DEX,仅从单一网络上的自有资金池中获取流动性。例如:Uniswap、Trader Joe、Raydium:Uniswap、Trader Joe、Raydium。

- DEX 聚合器(1 级):在单个区块链上聚合多个 DEX 的价格,以提供更好的执行。例如:Jupiter、Panora:Jupiter、Panora。

- 多链 DEX 聚合器(2 级):使用跨链合约逻辑或 RPC 切换,在多个区块链上的 DEX 之间进行路由交易。例如:OpenOcean、Velora:OpenOcean、Velora。

- Meta DEX 聚合器(3 级):聚合来自 DEX 和其他聚合器的数据,以优化价格和执行。例如:LlamaSwap:LlamaSwap.

- DEX + 桥接聚合器(4 级):结合 DEX 和跨链桥路由,在单笔交易中进行跨链资产交换。例如:Rango、Jumper:Rango、Jumper。

DEX 聚合器如何工作

去中心化交易所聚合器通过实时扫描多个去中心化交易所来确定特定代币对的最有效交易路径。它们会考虑链上变量,如池深度、滑点、气体费用和价格影响,以确定最佳执行路径。

当用户提交交易时,聚合器的路由算法会根据需要在多个流动性来源之间拆分订单,从而减少滑点并提高价格。一些聚合器还支持多跳交换,使用中介代币来改善执行,尤其是在直接池流动性不足或效率低下的情况下。

高级聚合器还可集成桥接协议或基于意图的执行层。这些功能可实现跨链交换或基于解算器的拍卖,将交易执行外包给第三方,让他们竞相提供最优价格。

DEX 聚合器安全吗?

大多数领先的 DEX 聚合器都是非托管和开源的,这意味着它们不持有用户资金,而是依赖可审计的智能合约。然而,它们也无法避免风险,路由逻辑中的错误、智能合约漏洞或第三方集成都可能使用户遭受损失。

2024 年,ParaSwap 的路由器险些被严重 入侵,而TransitSwap则因路由逻辑缺陷遭受了价值 2100 万美元的黑客攻击。这些事件表明,如果不确保依赖层的安全,即使是经过严格审核的系统也可能存在漏洞。

此外,迫于监管压力,一些 DEX 聚合器现在强制执行前端限制。例如,1inch 会对受制裁地区的用户实施地理封锁,甚至 Safari 的 "隐藏 IP "等 IP 屏蔽功能也会无意中触发合规用户的访问错误。

DEX 聚合器 vs DEX vs CEX

去中心化交易所(DEX)聚合商经常被与其聚合或竞争的平台混淆。要了解它们的独特价值,不妨将它们与去中心化交易所(DEX)和中心化交易所(CEX)直接进行比较。

DEX 聚合器与 DEX

去中心化交易所是一种独立的去中心化交易所,允许用户使用自己的流动性池直接从钱包中交易资产。它通过自动做市商(AMM)或订单簿执行交易,具体取决于设计。

相比之下,DEX 聚合器一次连接多个 DEX,扫描它们以找到最佳价格、最低滑点或最有效的路由。有些聚合器甚至可以在多个 DEX 之间拆分订单,或使用多跳路径来提高执行效率,这是单个 DEX 无法单独做到的。

DEX 聚合器与 CEX

CEX 是用户在交易所内部系统中存入资金和进行交易的托管平台。虽然它们通常提供深度流动性和高速执行,但用户完全依赖平台的偿付能力、控制和对当地法规的遵守。

另一方面,DEX 聚合器提供与 CEX 类似的执行质量,但没有托管风险,因为交易是直接从用户的钱包在链上执行的。不过,聚合器可能缺乏一些 CEX 功能,如支持法币、先进的保证金工具或集中式客户服务。

最后的想法

DEX 聚合器是链上交易的强大工具。它们可以绕过滑点,跨链扫描,精确执行掉期交易。通过整合数十个来源的价格,它们可以让您在不放弃监管或控制的情况下进行更智能的交易。

无论您是在衔接资产、提高收益率,还是在追逐完美的价格,聚合器都能化繁为简,一键搞定。因此,当您下一次进行交换时,请扪心自问:既然可以利用所有的 DEX,为什么只选择一个呢?

常见问题

DEX 聚合器是否会在 DEX 或桥接成本之外收取额外费用?

大多数领先的聚合器不会在 DEX 或桥接成本之外增加费用。相反,它们或通过 rev share 协议(如 LlamaSwap)或通过 MEV 保护执行(如 CoWSwap)获取盈余的路由优化来实现货币化。

DEX 聚合器如何处理失败交易或延迟容差?

先进的平台使用带有回退逻辑的智能路由,以避免掉期失败。有些平台,如 1inch 和 Rango,提供安全边际或部分填充选项,即使市场条件在交易中期发生变化,也能确保执行。

我可以直接通过手机钱包使用 DEX 聚合器吗?

是的,许多聚合器通过网络应用程序或钱包集成支持移动访问。例如,Rango 和 Velora 支持 25 种以上的钱包,包括 WalletConnect、Phantom 和 MetaMask Mobile,允许从移动设备直接交换。

通过 DEX 聚合器进行跨链交换安全吗?

跨链交换在很大程度上取决于桥接安全。Rango和OpenOcean等顶级聚合器通过集成经过实战检验的桥接器、添加回退逻辑以及尽可能避免托管桥接器来抽象风险。

无气调换和传统调换有什么区别?

无气体交换(如 1inch Fusion、Jupiter Ultra、OpenOcean Ultra)允许用户执行交易,而无需持有链上的原生气体代币。取而代之的是,协议通过中继器或费用抽象来处理气体,从而使 DeFi 更容易访问,尤其是对新用户或移动优先用户而言。

%25201%2520(1).webp)

撰写人

辛爱丽

研究分析员

艾米丽对《Web 3》充满热情,并致力于探索去中心化金融、NFT、GameFi 和更广泛的加密货币文化。她善于破解这些尖端技术的复杂性,为读者提供清晰而深刻的解释,让读者了解这些技术的变革力量。

.webp)

%2520(1).webp)

.webp)

.webp)